1. 背景

根据《中国征信》2018年第4期刊发的《王煜书记在二代征信系统查询接口规范培训班的讲话》,一代征信系统自2006年建成到现在已经12年,而一般的信息系统5-8年就要更新换代,现在一代系统相对老化、安全运行压力比较大。

征信中心2014年正式立项开始二代征信系统建设。经过几年的努力,二代征信系统建设取得了重要进展,按照计划,预计在2018年开始试运行。先上核心系统,再上周边系统,再上外挂系统。

易纲行长和陈雨露副行长非常关心二代征信系统建设,不仅亲自过问进度,前一段时间易纲行长还专门视察了征信中心新建成的数据中心,对奋战在二代系统集成现场的工作人员进行了慰问。陈雨露副行长要求,征信中心要千方百计加快推进二代征信系统建设,务必尽快上线。

2. 二代征信系统低调上线

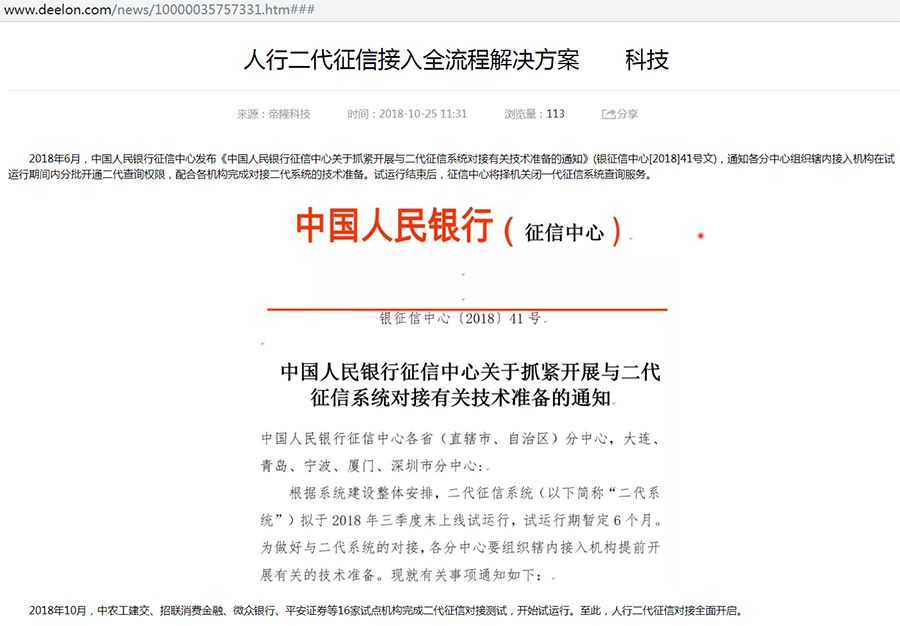

关于二代征信系统的具体进度,央行征信一直没有公开发布,不过近期征信圈从某征信接口系统的技术服务上市公司的官方上发现了“蛛丝马迹”

根据该服务商的报道,2018年10月,中农工建交、招联消费金融、微众银行、平安证券等16家试点机构完成二代征信对接测试,开始试运行。至此,人行二代征信对接全面开启。征信圈后续联系了某家上述金融机构的相关人员,也得到了相应的确认。

3. 二代征信系统的改变

人行二代征信系统在系统架构、管理模式、数据采集模式、采集业务种类、技术对接规范等均做了重大调整,大大提升了机构查询和报数体验的同时,更加大对小微金融机构的接口对接支持,现除银行机构外,非银类机构支持对接企业集团财务公司、消费金融公司、汽车金融公司、小额贷款公司、融资租赁公司、融资担保公司、商业保理公司等持牌业务类型。

根据《王煜书记在二代征信系统查询接口规范培训班的讲话》中提到的,二代征信系统采用新的技术架构、数据架构和应用架构,对业务流程进行了全方位的优化,强化了信息安全管理。主要改进表现在:

一是优化系统架构和扩展能力。

采用分布式架构的思想进行设计与实现,支持横向扩展,通过增加硬件资源快速解决资源瓶颈;解决因事设库,提升保障数据一致性的能力;对上下游系统进行解耦合,提高系统对接与改造的效率。

二是大幅提升系统处理能力。

单位时间的数据加载能力和信用报告查询服务能力至少提升一个数量级;引入新的服务理念,既防止单家机构“瞬时高频访问”影响其他机构正常查询服务,又支持为有“瞬时高频访问”需求的机构单独分配服务资源。

三是提升数据采集的可扩展性、灵活性和便利性。

优化数据采集规范设计理念,将基本信息和信贷信息分开采集;优化信贷数据采集规范,先将采集的数据抽象为授信协议层、账户层、抵质押物层等三个层次,再将信贷业务整体上分为借贷类交易和担保类交易两大类,提高了数据采集模型的通用性和扩展性;支持按段更正,提供辅助生成信息记录的程序调用接口、自动上传数据文件的服务调用接口,提高数据组织及报送的灵活性和便利性;解决一代系统存在的共同借款人、循环贷款、企业为个人担保无法报送和信用卡大额专项分期信息报送困难等问题。

四是产品服务框架更适应定制产品内容和服务方式。

构建以产品目录、服务目录和服务协议为核心的三层产品服务框架。该框架建立后,产品加工过程可标准化为“标准组件的加工和组件的组装”,满足快速创建新产品和对已有产品的内容进行快速灵活调整的需要;可以减少服务形式变化对产品加工的影响,有利于灵活实现服务的多样性。当接入机构有个性化服务需求时,可通过产品和服务的定制实现快速响应。

五是二代征信系统进一步运用技术手段强化信息安全管理。

包括:强化用户认证方式,增加用户登录限制功能,实现页面查询用户的操作终端可记录、可追溯,为提升接入机构用户管理、强化信息安全提供支持。

4. 小结

央行二代征信系统是央行征信人历经多年,倾力打造的,收录了全国超9.7亿自然人、2538万户企业和其他组织(截止2017年7月31日数据)信息的,世界上最大的个人征信系统。这次二代征信系统的上线试运行,也保持了其一贯的低调、稳健的作风。让我们拭目以待央行二代征信系统在我国信用体系社会建设中发挥越来越大的作用。

征信宝官网

征信宝官网