来源:《中国征信》2017年第2期。

作者:李铭,北京航空航天大学毕业,获计算机科学及工程硕士学位,美国雪城大学获计算机科学博士学位。

信用评分应用之广泛现今已经是不争的现实。除去信贷信用风险评估的本来用途之外,在美国等一些国家,信用评分还广泛地使用在人寿保险、汽车保险、雇佣及租房等很多领域。

至少从1949年开始,美国研究人员就注意到一个人的驾驶行为与其信贷信用历史存在关联关系。一项研究表明,信用历史不良的司机所发生的重复事故率是信用历史良好者的六倍。

1968年美国华盛顿州的研究显示,从未发生过驾驶事故的人群中,三分之二是信用历史良好者,而在发生过两次以上驾驶事故的人群中,35%是信用历史不良者,只有3%是信用历史良好者。这一结果引起研究人员的感叹,说“驾驶犹如人生!”

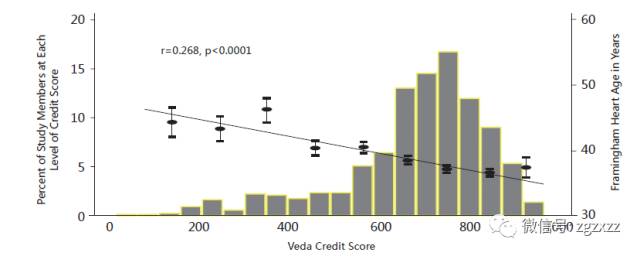

2014年美国杜克大学的研究人员发现信用评分与被评分者心血管疾病的发病率有负相关关系。研究人员使用弗莱明海姆心脏年龄作为心血管健康的度量标准,即心脏越年轻,发生心血管疾病的可能性就越低。

研究观察到,随着信用分数增加,被评分人的心脏年龄呈下降趋势(见下图。图中的柱状图显示信用评分的分布情况,直线为对应人群心脏年龄的线性拟合结果)。排除了收入差异以及最近受到重大负面事件(如疾病、失业、自然灾害等)影响之后,这一关联程度变化的幅度不大。

那么,究竟是什么因素把一个人的金融行为与其人生经历中其他方面的表现联系在一起?

近年来一些研究人员对于信用分数与被评分者具有的人格特质之间的关联关系的研究建议了一个有趣的研究方向。

人格可算是一个再抽象不过的概念。心理学家们给人格下过许多不同的定义。一种简单的理解是:

人格是一个人对于外在环境的各种影响因素所做出的独特响应。心理学家们试图通过一组特定的维度即所谓“人格特质”来度量人格。对人格度量的研究是所谓心理测量学的一部分。心理测量学也度量人的认知行为(智力)以及其他没有被纳入人格特质模型覆盖范围的心理行为。

心理学上对于人格特质的研究事实上是通过对人类所使用的语言进行研究来实现的。学者们将人类语言中反映人格的形容词汇总、分类和整理,抽取出有代表性的人格特质范畴。

关于人格特质的个数,心理学家们提出过许多不同的理论。目前比较流行的是五大要素的理论,包含所谓开放性、外向性、尽责性、随和性和情绪不稳定性五个大的维度和许多更细小的维度。

许多心理学研究表明,人格特质中的尽责性(有计划性、能自我约束、尽职尽责、上进心强)得分较高的人,其信用分数往往也比较高,而人格特质中的随和性(老实坦诚、常为别人着想、不固执己见、谦虚、乐于助人)与信用分数反方向相关,即性情随和的人信用分数常常相对较低。

此外,缺乏耐心、满足于眼前利益而不愿等待未来可能得到的更大利益常常是与信用分数较低者相伴随的属性。

汽车保险行业的研究认为,金融信贷决策和汽车驾驶可能受相同的“生理–心理”行为影响,包括责任感和稳定性、承受压力能力、专注程度以及具有追求刺激和追求新奇的所谓“A类人格”。

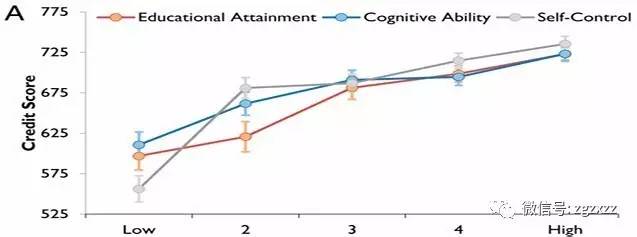

杜克大学的研究考察“人力资本”和信用评分之间的关系。

人力资本是经济学的概念,指为执行产生价值的劳动所需要的知识、习惯、社会和人格属性的总体。人格特质是人力资本的一个组成部分。杜克大学的这项研究所分析的人力资本包括教育程度、认知能力和自我控制能力三个要素,其中自我控制能力指人格特质中尽责性特质的测试结果①。

从上图可以看到,构成人力资本的三个要素与信用分数间都是正相关的关系。实验也发现,三个要素不仅与信用分数相关,也同被评分人的收入正向相关,同被评分人的心脏年龄负向相关。有趣的是,这三种相关关系相互之间有较大的独立性,而它们对于人力资本则存在较大的依赖性。

例如,排除了家庭收入的影响之后,信用分数与心脏年龄之间的相关关系强度下降仅约16%;然而排除了人力资本的影响之后,信用分数与心脏年龄之间的相关关系强度下降约45%。分析表明,包括人格特质在内的人力资本对于一个人的信用状况及健康的影响远较经济条件恶化及遭遇重大不幸事件的影响为大。

美国哈佛大学的一个研究队伍在2013年进行的一项研究专注于探讨人格特质与中、小、微企业主信贷违约情况之间的关系。研究除测试人格特质的五大要素之外,还增加了对诚信度的测量。研究结果验证了行业流行的认识,即人格特质中的尽责性对于信贷违约预测的影响最为显著。研究同时发现,诚信度对于信贷违约的预测能力比尽责性略高。

一个有趣的发现是:当混入一些规模稍大企业的数据时,诚信度的预测能力在低盈利能力的企业中表现较强,而在高盈利能力的企业中表现较弱。这可能意味着高盈利能力企业的企业主在经营手段上或表现得更加激进一些。

此时我们想问的一个问题是:在一生当中一个人的人格特质是否可以改变。所谓“江山易改,禀性难移”。如果一个人的人格特质一经建立便不会改变,是否在成年以后做一次人格测试就够了,而信用历史不好的人将会被盖棺论定、永远没有改变的机会?

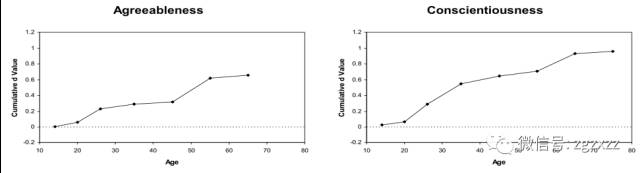

这显然与人们的期望存在差距。好在心理学研究给出的建议并非如此简单。美国伊利诺伊斯大学香槟分校的研究人员在2006年发布的一项研究结果发现,人格特质各要素在人的一生中有各自不同的改变规律。

例如,随和性和尽责性在人的一生中会随年龄地增大而持续增长(见上图。图中的纵轴是累积的标准均数差d),社会活力和开放性在成年之后达到最高点并维持不变、步入老年阶段反会下降,而情绪稳定性和社会优越感则在进入中年后达到最高点并在余生中保持稳定。这个结果足以让我们感觉满意,因为呈线性增长的尽责性和随和性两个人格特质恰正是信贷风险评估所感兴趣的两个要素。心理学研究肯定了这两种人格特质在一定程度上的可塑性,也提示了每个人的测量结果可能存在足够的差异性和独特性,于是建议了这两个指标在信用风险评估方面的潜在可用性。

由上面的简要介绍可以看到,人格心理学领域的研究已经在信贷信用评分和某些人格特质间建立起了关系。研究的结果进一步建议,在信贷信用评分和某些人格特质之间的关系具有因果关系性质。

换句话说,虽然信用评分试图描述借贷人的履约还款的意愿和能力,但在更深的层面上,信用评分间接地反映了借贷人的某些特定的人格特质。正是这些与该信用主体的其他生理和心理的功能一起发展和成长起来的人格特质在一定程度上塑造或影响了一个人的金融决策行为乃至涉及健康、寿命、生活方式、人生选择及其他方面的重要决策行为。

致诚信用在评分建模方面独具特色。曾主导开发台湾第一套通用型个人信用评分、参与规划台湾地区导入巴塞尔协定工作的信用评分专家、致诚信用副总经理赖柏志在其中发挥至关重要作用。赖柏志先生在谈到现代评分卡建制方法时,也提出了对人的行为分析。

致诚信用副总经理

应该说明是,虽然研究证明信用评分与人格特质之间存在统计意义上的关联,这些关联在程度上远较传统信用评分所反映的“过去的违约历史”与“未来的违约可能”之间的关联程度为弱。一些分析结果指出,影响信贷违约行为的生理和心理因素应不仅限于人格特质或人力资本因素,虽然心理测量学的研究确实让我们向前走了有价值的一步。然而心理测量学用于信贷信用风险评估,并不试图替代传统评估手段,而作为传统评估手段的补充,主要针对那些先前没有信用历史的借贷人。

近年来的“大数据风控”将各种各样的数据引入到信贷信用风险评估中来,这些数据中的许多与信贷违约行为看不到任何明显的联系,但部分这样的数据在统计学意义上与信贷信用风险评估目标也许存在一定程度的关联关系。

致诚信用总经理赵卉在出席2017年朗迪(LendIt)中国金融科技峰会时提到,大数据可以应用在金融行业的信审风控,但大数据不是征信数据。征信数据是基于金融借贷的数据,是金融强相关的信贷数据。征信数据一定是通用、准确、透明、稳定、信用相关性强的特点,而大数据的数据项维度太多,只面向特定人群,不透明,不符合征信机构数据的特征。

致诚信用总经理

征信宝官网

征信宝官网